Reducción progresiva del Impuesto sobre Sociedades

¡Hemos conseguido que se apruebe la reforma fiscal que beneficia a micro y pequeñas empresas!

PIMEC ha logrado que la reforma fiscal ponga en el centro a las empresas de menor dimensión: las micro y pequeñas empresas con facturaciones inferiores a 10 millones de euros. Porque pensando en pequeño se pueden conseguir cosas grandes, esta reforma se ha diseñado para incentivar la competitividad, la reinversión de beneficios y la creación de empleo.

Consulta:

- ¡Calcula tu ahorro fiscal con el nuevo modelo impositivo!

- Reducción progresiva del Impuesto sobre Sociedades para empresas con facturación entre 1 y 10 millones de euros

- Reducción del Impuesto sobre Sociedades para empresas con facturación inferior a 1 millón de euros

- Incentivos para la reinversión de capital en pequeñas empresas

- Noticias y notas de prensa

- Reforma fiscal aprobada que contempla la reducción progresiva del Impuesto de Sociedades

¿Tienes dudas o consultas respecto a esta rebaja progresiva? Ponte en contacto con nosotros.

Calculadora del ahorro en el impuesto de sociedades

Ten listo:

- La facturación: Es el Importe neto de la cifra de negocios que se corresponde al valor de la casilla 00255 (del Modelo 200 de presentación del Impuesto de Sociedades)

- Los Beneficios: Es la Base Imposible después de la reserva de nivelación que se corresponde al valor de la casilla 01330 (Modelo 200 de presentación del Impuesto de Sociedades)

En el recuadro negro, personaliza tus datos y añade los importes de facturación y beneficios; con éstos, a la derecha aparecerá la simulación de tu resultado de ahorro.

Reducción progresiva del Impuesto sobre Sociedades para empresas con facturación entre 1 y 10 millones de euros

Las empresas con facturación comprendida entre 1 y 10 millones de euros verán reducciones en el tipo general del Impuesto de Sociedades, de forma escalonada, durante los próximos cinco años:

- 2025: Reducción del 25% actual al 24%.

- 2026: Reducción al 23%.

- 2027: Reducción al 22%.

- 2028: Reducción al 21%.

- 2029: Reducción al 20%.

Reducción del Impuesto sobre Sociedades para empresas con facturación inferior a 1 millón de euros

Las empresas con una facturación inferior a 1 millón de euros gozarán de una reducción progresiva en los tipos impositivos sobre los beneficios:

- 2025: Los primeros 50.000 € de beneficios, grabados al 21%, el resto al 22%, frente al 23% actual

- 2026: Los primeros 50.000€ de beneficios, grabados al 19%, el resto al 21%, frente al 23% actual.

- 2027: Los primeros 50.000 € de beneficios, grabados al 17%, el resto al 20%, frente al 23% actual

Incentivos para la reinversión de capital en pequeñas empresas

Las empresas con facturación inferior a 1 millón de euros también se beneficiarán de una deducción especial en el Impuesto sobre Sociedades si reinvierten su capital en la creación de empleo. Estas deducciones se aplicarán de la siguiente manera:

- Incremento de plantilla entre un 2 y un 5%: Bonificación del 23% sobre la base imponible.

- Incremento de plantilla entre un 5 y un 10%: Bonificación del 26,5% sobre la base imponible.

- Incremento de plantilla superior al 10% Bonificación del 30% sobre la base imponible.

Límite: La deducción total no podrá superar el 25% de la base imponible del Impuesto sobre Sociedades.

Noticias y notas de prensa

Reforma fiscal aprobada que afecta al Impuesto sobre Sociedades

Mediante la Ley 7/2024 se modifica el artículo 29 de la Ley del IS relativo a los tipos de gravamen del impuesto para micro y pequeñas empresas, con efectos para los períodos impositivos iniciados a partir del 1 de enero de 2025.

No se modifica el tipo de gravamen general del 25%, por lo que éste seguirá siendo aplicable por parte de aquellas entidades y grupos fiscales que por sus dimensiones o naturaleza no puedan aplicar un tipo más reducido.

La Ley 7/2024 modifica el tipo de gravamen previsto en el artículo 29.1 de la Ley del IS, aplicable a las entidades cuyo INCN sea inferior a 1 millón de euros (Micropimas) para reducirlo del tipo fijo del 23% a escala del 17% – 20% (según el importe de la base imponible).

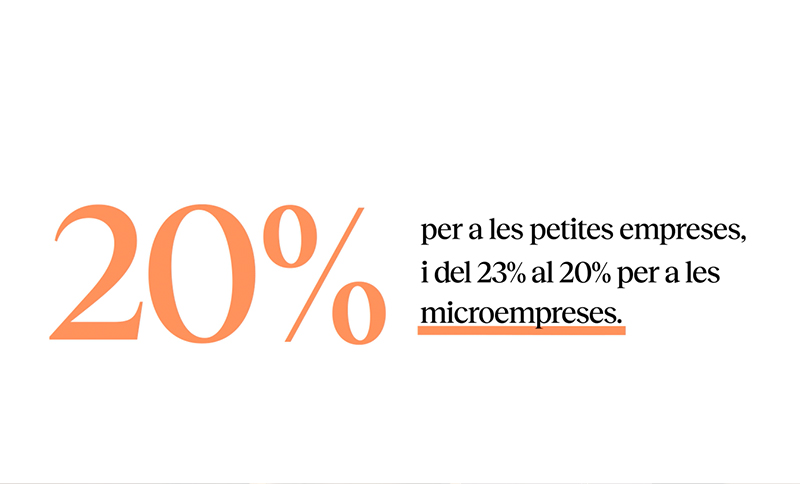

Por otra parte, las entidades de pequeño tamaño (Pequeñas empresas), con un INCN inferior a 10 millones de euros, que no sean micropymes, también ven reducido el tipo impositivo del 25% al 20%, mediante otra modificación del artículo 29.1 de la Ley del IS.

Sin embargo, ambas reducciones en los tipos impositivos de micropymes y pymes son escalonadas, en atención a la nueva disposición transitoria cuarenta y cuarta de la Ley del IS, introducida por la Ley 7/2024. Así, los tipos de gravamen del 17% – 20% para las micropymes y del 20% para las pymes no serán efectivos en el ejercicio 2025, sino que los tipos de gravamen se irán reduciendo a lo largo de los períodos 2025 a 2029 .